(来源:Refinitiv路孚特)亿策略

李冈峰

欧洲天然资源基金

Commodity Discovery

特约分析师

这是一个主要从美国每周的CFTC数据公布基金(Managed Positions)在当地期货市场的各种部署,继而反映现时市场对贵金属的情绪和对短/中期的一个价格判断。美国每周五收市后公布的CFTC数据,记录日为刚过去的周二(如果过去一周原本工作日是假日的话数据出炉会延期)。

概要

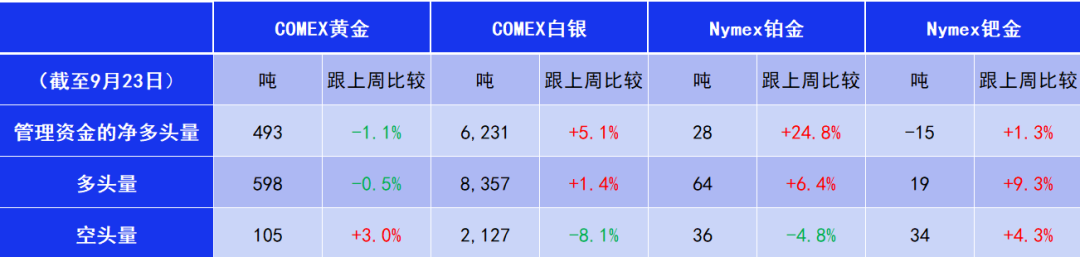

因为美国政府停摆,因此CFTC公布期货市场多空持仓数据仅更新至9月23日。

目前市场认为明年1月再减息的几率从两周前的67.6%下跌至23.8%。

上周鲍威尔发表讲话,指由于美国政府停摆导致经济数据搜集有难度,因此12月并不一定再降息 – 笔者认为这是鲍威尔公开威胁特朗普以尽力尽快使美国政府停止停摆(是否以特朗普答应民主党要求为条件)来换取12月降息的可能。试问美国政府已然停摆,美国经济又如何能独善其身?

上周美汇指数上升0.95%,间接拖累金价。

另外大型黄金生产商Agnico Eagle表示,用1.3亿美元成立新的子公司,用于投资战略资源相关项目。

LSEG Workspace用户可以搜寻CFTC寻找最新数据:

数据来源:CFTC/LSEG Workspace

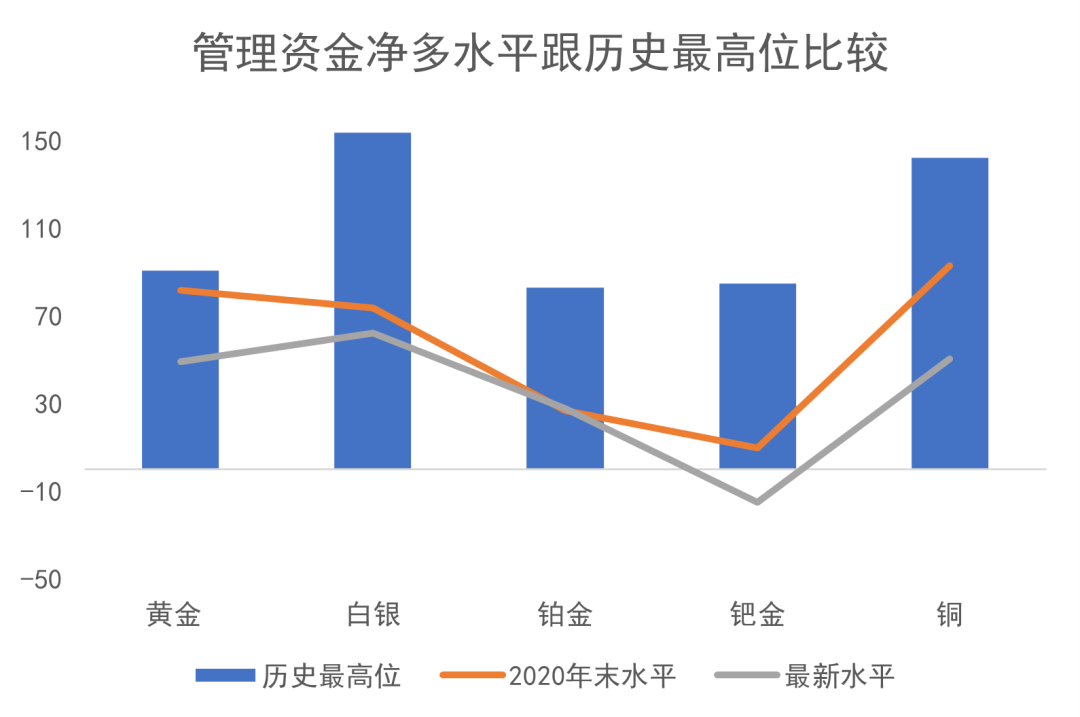

数据来源:CFTC/LSEG Workspace*为了方便比较,COMEX黄金的金属当量除以10、COMEX白银的金属当量除以100。

**目前Nymex钯金的参考性很低。

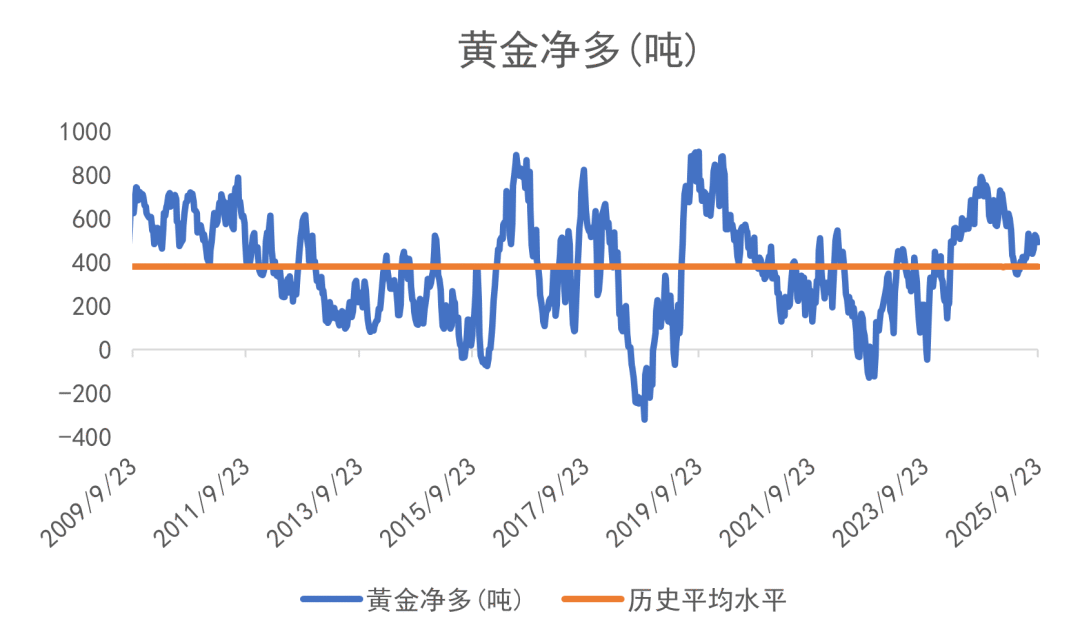

基金于美国期货黄金净多年初至今跌13%(2024年累积升35%)

数据来源:CFTC/LSEG Workspace

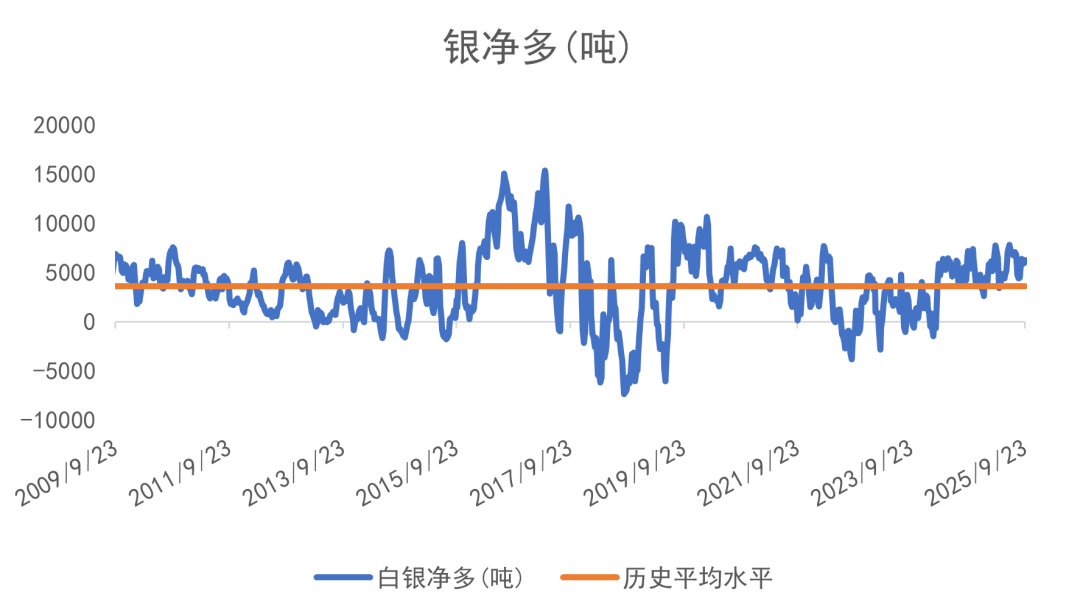

数据来源:CFTC/LSEG Workspace基金于美国期货白银净多年初至今升138%(2024年累积跌1%)

数据来源:CFTC/LSEG Workspace

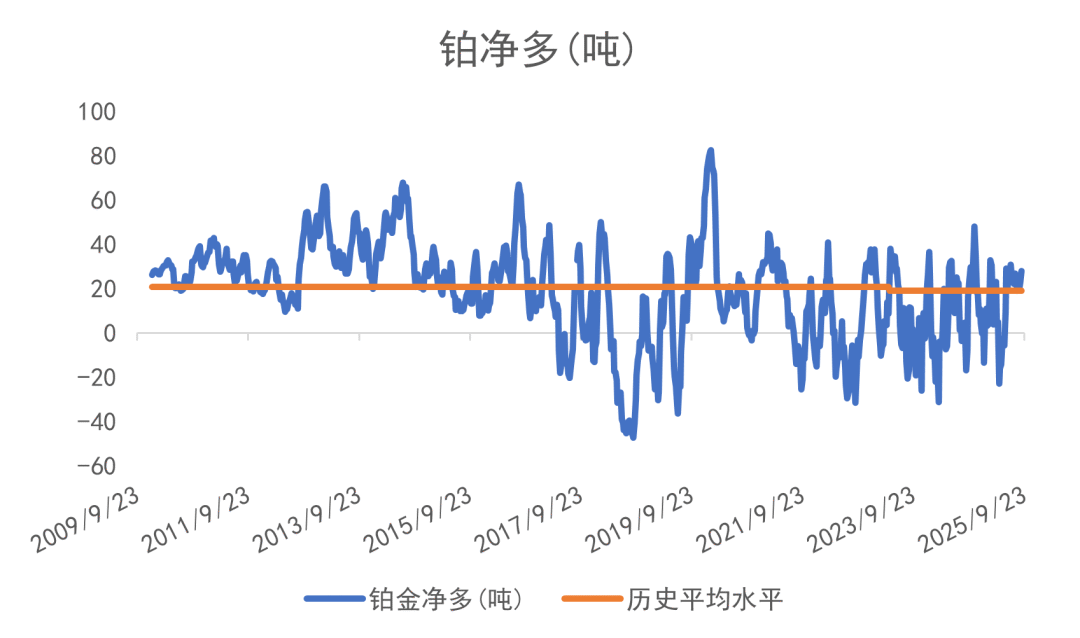

数据来源:CFTC/LSEG Workspace基金于美国期货铂金净多年初至今负转正(2024年累积跌152%)

数据来源:CFTC/LSEG Workspace

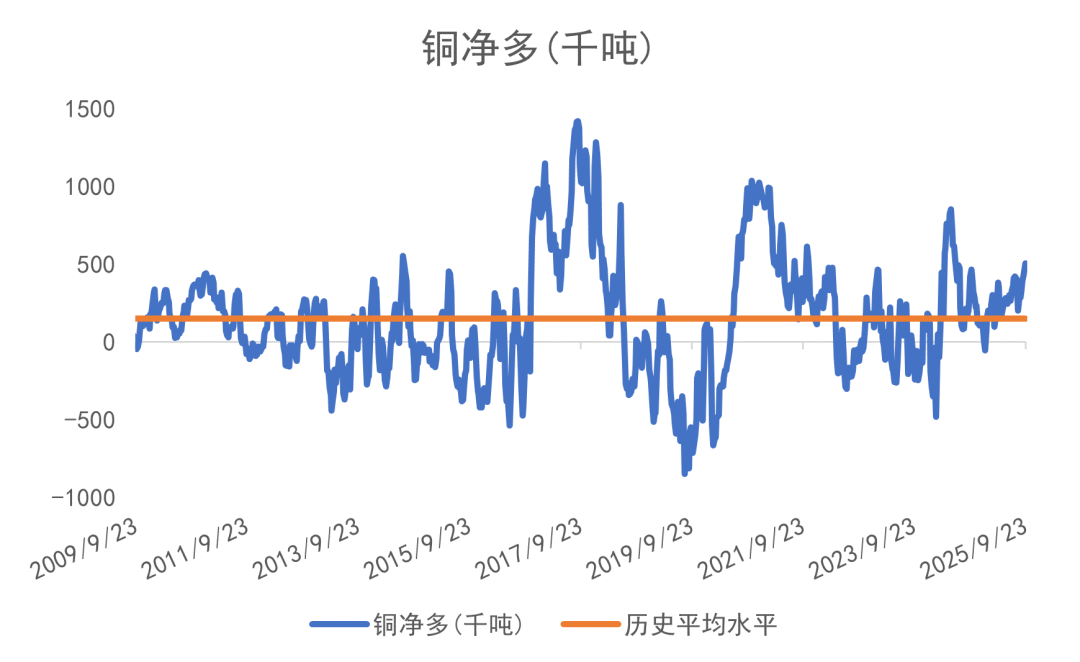

数据来源:CFTC/LSEG Workspace基金于美国期货铜净多年初至今负转正(2024年累积跌132%)

数据来源:CFTC/LSEG Workspace

数据来源:CFTC/LSEG Workspace以往资金透过期货市场控制金属价格,比如从2020年疫情在全球扩散以来,贵金属的美期净多不断下跌,反映基金是有目的性不让贵金属走高。可是到今年首季开始,期货基金开始平掉多头获利,但金价依然高企,反映实物的需求远超于期货市场的杠杆。

美铜的CFTC每周报告从2007年开始,由于铜于2008年至2016年为熊市,因此美期铜历史上大部分处于净空水平其实并不值得奇怪。只不过从2020年开始,因为全球疫情爆发影响供应端及矿山运作,加上市场预期电车对铜的需求强劲,因此带领铜价走高,更曾创下新的历史高位。但现时全球的投资理念是全球进入经济衰退,对商品需求减少。

今年铜价的波动,完全可以说是由特朗普说了算 —— 他先说准备对美国的进口铜开征50%关税,结果导致铜价急升;最终版本却是只对部分铜半制成品开征50%关税,结果铜价单天暴跌。笔者相信,特朗普的相关利益人士,在首次宣布针对进口铜实行关税前先多铜期货、再在公布明显关税前大量空铜期货。

除了黄金避险外,原油(政局风险)、中国具垄断供应的物料(稀土、锑、钨等)国际价(不是国内价)理论上应可看高一线。最近美国政府不单入股MP Materials,还和他们签了10年供应合约,以高于中国售价近一倍为地板价(每公斤110美元)去买钕镨。股价受消息刺激急升。最近有消息流出,美国国防想在海外收购钴金属。

之后美国政府入股Lithium America、Trilogy Metals,为Nova Minerals提供资金,都令这些公司股价大升。

另外大型黄金生产商Agnico Eagle表示,用1.3亿美元成立新的子公司,用于投资战略资源相关项目。

笔者更新了对短期金价有重要提供启示短期方向的金价对金矿股指标。上周,美元金价/北美金矿股比率出现出下跌:

数据来源:LSEG Workspace

数据来源:LSEG Workspace至周五(31号)的金价/北美金矿股比率为 14.309X,较24号的14.397X跌0.6%,今年累跌25.2%,今年北美金矿股跑赢实金。2024年累升16.5%。2023年全年累积上升了13.2% (2022年+6.4%),代表矿业股最少连续三年回报跑输实金,但今年金矿股追落后讨回部分失地。作为历史比较,2008年之前美元金价/北美金矿股指数比率仅6倍下方。

其实从2009/2010年开始,矿业股走势一向落后于商品本身,近年连原油/天然气生产公司也出现相似情况。笔者相信其中原因是投资界兴起对环境、社会责任及公司监管上 (ESG) 的重视,比如2021年,BlackRock跟英国议会承诺,不再投资在煤矿及原油生产公司,而他们肯定不是唯一一家承诺只投资在更重视ESG上的公司及行业上的基金公司。

笔者认为,追踪海外金矿股股价是其中一样比较靠谱的前瞻性工具,即如果金价继续上升但金矿股们出现急跌,就要小心了。

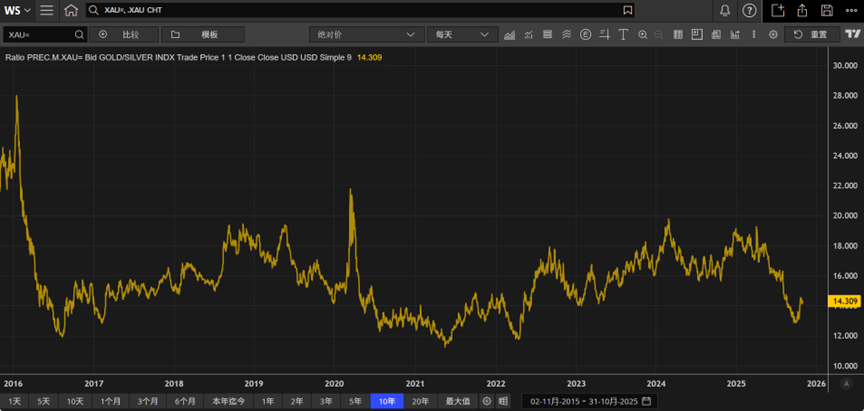

金银比

金银比是其中一个量度市场情绪的指标。 历史上金银比在大概16-125倍水平运行:

数据来源:LSEG Workspace

数据来源:LSEG Workspace一般市场越恐慌,金银比率会越高,比如2020年因为新冠于全球传播开去,令到金银比率曾一度升穿120倍的历史新高。

上周五金银比指数为82.257环比跌2.8%,今年累跌9.4%,2024年累升13.0%。2023年累计升9.1%。

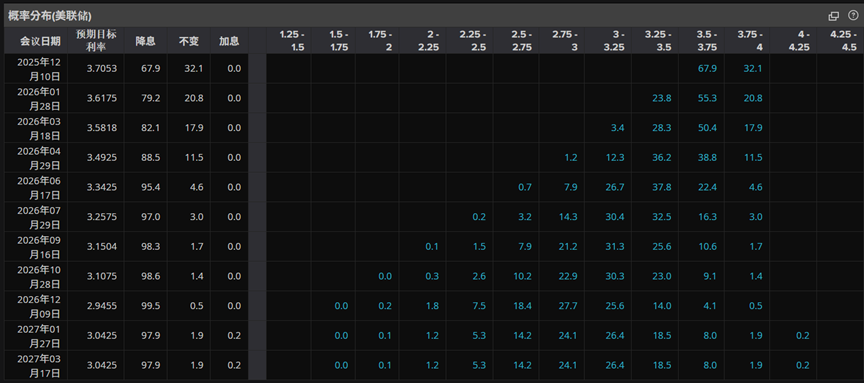

美国12月降息生变

执笔时市场认为美联储于12月10日,再减0.25%的几率从两周前的97.1%下跌至上周五的67.9%:

图片来源:LSEG Workspace

图片来源:LSEG Workspace目前市场认为明年1月再降息的几率亦从两周前的67.6%下跌至23.8%。现在至明年6月时或降息2-3次。笔者再次强调这工具对预测中长线美国利率是完全不可靠的。

上周鲍威尔发表讲话,指由于美国政府停摆导致经济数据搜集有难度,因此12月并不一定再降息 – 笔者认为这是鲍威尔公开威胁特朗普以尽力尽快使美国政府停止停摆(是否以特朗普答应民主党要求为条件?)来换取12月降息的可能。试问美国政府已然停摆,美国经济又如何能独善其身?如果这情况真的发生,是否意味着美国众多部门在拖大众经济的后腿?这种情况是各方都难以公开承认的。

上周美汇指数上升0.95%,间接拖累金价。

从基本面,只要特朗普明年能拿下美联储,那金价明年便会继续有上涨空间,而目前迹象表明,是他能拿下的。

众所周知,鲍威尔明年5月份将会退下来,特朗普一定会推荐自己的亲信当美联储主席,而特朗普一直都说,美联储应该把利率降至1% —— 换言之如果市场相信目前美联储的指引去投资的话(现时市场主流还未反映美国利率跌至1%),商品,特别是黄金,尚有升值空间。

在大牛市中,在“进二退一”过程中,回调时是市场分段吸纳的时候,好比之前金价在3250-3400美元水平徘徊了四个月时间,就是牛市中沉闷的整固期。

那我们再理顺一下黄金是否继续大牛市的逻辑:

美国会否明年继续降息?

答:绝对会。

中美关系明年会否明显好转?

答:正常会有高低起伏,但总方向是越来越差。

全球经济明年会复苏吗?

答:正常情况下明年全球经济只会比今年差,中国以外地区滞胀势头明显。

虽然近期多国民众大排长队抢购金条银条,但笔者认为即使这次散户集合了力量,亦未必有这么大的本钱将金价不断推上新高;笔者大胆猜测,更有可能是有大户是内部知情者,于是不断在增持黄金避险,说不定半年后全世界都会明白为什么金价会冲到现水平这高度。

其实看美国经济数据走势(是方向而不是实际数字),滞胀是其中一个可能会发生的事情。根据教科书或AI,如果滞胀,要投资商品、实物及防守型股票;相反债券及增长股会受压(有可能中国的发展会是压死美国科技股最后一根稻草)。

如果是以前,美息下跌美元金价不一定会受惠,因为市场信心足资金都在追逐增长股而无视避险黄金。但现在已有众多金融大佬进场持有黄金,目前黄金明显是在牛市中的整固/慢牛阶段。

目前黄金牛市完结的指标主要有两个:第一个是美国因为各种原因,加息周期回归;第二是全世界(主要是中美)化干戈为玉帛,各国加强互补合作,令全球经济增长加速。

未来12至24个月最大的考验,要是美国开始降息,但通胀压力重拾升势后,美联储该何去何从?

长按上方二维码

查看我们的解决方案

免责声明:

]article_adlist-->以上内容纯属作者个人观点,并不代表LSEG立场。文章内容及所有意见仅供参考,不构成任何投资建议。本公司并不对其内容作任何形式的保证。如因为依赖文章内容而招致任何损失,恕公司团体绝不负责。读者独自承担其责任和全部风险。

往期回顾

]article_adlist-->| LSEG跟“宗” | 美国这周降息 商品牛市取决于特朗普能否明年拿下美联储 ]article_adlist--> | |

| LSEG跟“宗” | 金价上周再创历史新高后回落 市场借口获利 ]article_adlist--> | |

| LSEG跟“宗” | 金银价美股大跌下再创历史新高 一些数字货币杠杆投机者资产蒸发 ]article_adlist--> | |

| LSEG跟“宗” | 美联储2026、2027年降息指标“不靠谱” 市场主流未反映美息跌至1% ]article_adlist--> |

我们的市场洞察、数据管理解决方案和无缝交易执行能力,能在大宗商品交易的市场竞争中为您的企业带来优势。

大宗商品数据是宝贵的资源

在正确的时间以正确的格式获取正确的信息,是商品交易综合体成败的关键。

从库欣的石油储存水平到黑海地区的谷物成色,每一个数据点都能为全球交易平台的关键决策流程增添一层新的信息。

以结构化的方式利用基本面、供需、船舶跟踪、储量和另类数据源,才能使交易商相对于其他交易商更具竞争优势。

使用我们专用的大宗商品交易软件,通过Workspace获得有关能源、农业和金属行业交易价格和市场的深刻洞察。

LSEG提供工具、基本面、预测、另类数据和最新新闻,帮助您在竞争中脱颖而出。

我们拥有全球最大的大宗商品数据库之一,强大的分析师团队和独家合作关系使大宗商品交易的端到端工作流程变得高效。

我们的定制大宗商品交易解决方案

● 能源商品交易

我们的数据覆盖石油和天然气、电力、煤炭、碳等能源资产类别的全球生态体系,为全球的能源商品交易平台提供支持。

我们与路透社建立了独家合作关系,并与S&P Global Platts、Argus Media、Genscape和IIR Energy等公司签订了再分发协议,使客户能够通过单一平台访问1,000多名研究和分析专家的工作成果。

我们的能源商品交易解决方案和数据可帮助您优化分析,发现电力、天然气、煤炭、碳和石油市场的增长机会。

● 金属交易

我们针对全球的金属交易所交易以及金属的实际生产和供应,构建了一套全面的数据和分析方法,并利用机器学习和人工智能扩大覆盖范围并预测市场走势。

从矿山运营商到消费者,我们的客户都能通过Eikon和RDMS等平台,以灵活的方式获得我们领先的交易洞察,从而在贵金属、工业金属、电池金属以及铁矿石和钢铁市场中发现交易机会。

通过我们的金属解决方案和Workspace平台可发现贵金属和工业金属市场中潜藏的机遇。

● 农产品贸易

利用一套强大的基本面数据,同时使用另类数据、天气追踪和卫星图像作为补充,我们能够预测市场上的价格走势。

我们采用“实地考察”的方式定期进行农作物和田间考察,并由路透社记者进行报道,确保我们能够随时随地为软商品交易界提供可靠的信息。

我们的农业解决方案可提供您需要的数据、洞察和分析,助您在瞬息万变的农产品市场中从容开展交易。

● 航运交易

我们由船长和海事技术专家组成的专家团队,加上在直观的交互式地图环境中实时报道的船舶动向、港口拥塞状况和航线分析,赋予了我们对于全球航运交易的独特视角。

● 数据聚合和数字化

我们拥有专业知识,能够将多个数据源标准化、规范化和结构化,产生切实可行的洞察,这让我们的解决方案在全球交易公司中具有可信度。

我们擅长确保随时随地以任何数字格式(通过桌面、馈送、数据中心、云端或内部基础设施)访问所需信息,并能够以灵活的方式整合我们的专有或第三方数据。

利用我们的数据了解大宗商品市场现状、先前的状况以及下一步可能的走向。

欢迎“阅读原文”,了解 LSEG 大宗商品交易 的更多资讯!

]article_adlist-->(Refinitiv路孚特)新浪财经ESG评级中心简介

新浪财经ESG评级中心是业内首个中文ESG专业资讯和评级聚合平台,致力于宣传和推广可持续发展,责任投资,与ESG(环境、社会和公司治理)价值理念,传播ESG的企业实践行动和榜样力量,推动中国ESG事业的发展,促进中国ESG评估标准的建立和企业评级的提升。

依托ESG评级中心,新浪财经发布多只ESG创新指数,为关注企业ESG表现的投资者提供更多选择。同时亿策略,新浪财经成立中国ESG领导者组织论坛,携手中国ESG领导企业和合作伙伴,通过环境、社会和公司治理理念,推动建立适合中国时代特征的ESG评价标准体系,促进中国资产管理行业ESG投资发展。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

红腾网提示:文章来自网络,不代表本站观点。